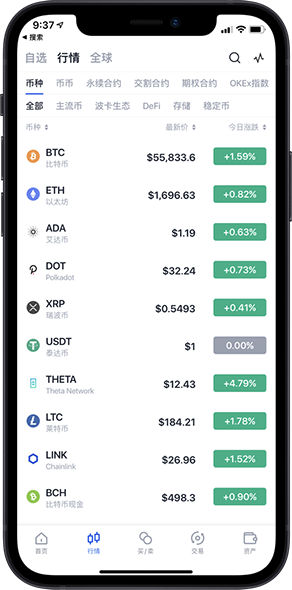

Yield Stable Coins稳定币

我们先了解稳定币。

为什么 1 USDT 价值 1 美元?简单来说,如果我持有 1 USDT ,我可以可以找发行方 Tether 将 1 USDT 兑换 1 美元。因此,如果 USDT 的价格跌至 0.9 美元,我就会想方设法购买 USDT ,并将它兑换成 1 美元来套利,直至其价格回归 1 美元为止。如果 USDT 的价格涨至 1.1 美元,我就会想方设法用美元来 “铸造” USDT ,从中套利,直至其价格回归 1 美元为止。

同理,USDC 及其发行方 Circle ,还有 TUSD 及其发行方 Trust 也是如此。

那么 DAI 呢?DAI 是由 ETH ,而非美元背书的。我们可以提供价值 100 美元的 ETH ,然后铸造价值 100 美元的 DAI (实际上只能铸造价值 66 美元的 DAI ,这是清算系统用来维护 DAI 价格稳定的方式,但是简单起见,假设担保率是 100% 。)

如果 1 DAI 的价格是 1.1 美元,我们就可以使用 ETH 来铸造 DAI ,然后再用 DAI 换回 ETH 。假设你之前使用价值 1.5 美元的 ETH 铸造了价值 1 美元的 DAI 。现在,这个 DAI 的价值变成了 1.1 美元,你可以将它兑换成等值的 ETH ,这样依然比你的质押品价值低了 0.4 美元。(这就是为什么 DAI 有时会与美元脱钩)。

解决上述问题很容易,不是吗?只要我们能以价值 1 美元的 ETH 铸造价值 1 美元的 DAI 就可以了。这里的问题在于 ETH 本身具有波动性,如果 ETH 的价格下跌 1% ,整个系统都会不稳定,因为没有足够多的 ETH 能偿付 DAI 。

这就是为什么 Tether 等公司会惹上那么多官司。Tether 称其发行的 USDT 是以美元 1:1 足额背书的,也就是说,如果所有 USDT 持有者同时要求 Tether 兑付,Tether 能拿出足够多的美元吗?这是确保系统稳定的关键问题:当所有人要求兑付时,系统始终可以提供足够的基础资产。

因此,我们设计了一种新型稳定币(我们知道,同类稳定币够多了,但是从技术上来说,我们的不一样)。我们设计的是 AMM(自动做市商)转账机制。

每当我们创建一个新的 uniswap 流动性池时,都需要提供等价值的两种代币。假设你提供了价值 1 美元的 BAT 和价值 1 美元的 ETH 创建了一个 BAT/ETH 流动性池。这时,有人提供价值 1 美元的 DAI 和价值 1 美元的 ETH 创建了 DAI/ETH 流动性池。如果你想使用 BAT 兑换 DAI ,就要先在 BAT/ETH 池子中将价值 1 美元的 BAT 兑换成等值的 ETH ,然后再到 DAI/ETH 池子中兑换成等值的 DAI 。

在上述示例中,ETH 只起到了价值转移的作用。只要 1 ETH = 1 ETH ,则价值 1 美元的 BAT = 价值 1 美元的 DAI 。

引入了价值转移资产后,我们就可以做一些有趣的事情了。假设你提供价值 1 美元的 BAT 给这个新的 AMM 转账机制,就可以创建出等价的价值转移代币。如果有其他人提供价值 1 美元的 DAI ,也可以创建出等价的价值转移代币。

接下来就会发生一些有趣的事情:

1. 我们只需要提供一种代币的流动性

2. 价值转移代币的价值等于系统中所有代币的价值总和

3. 如果交易者为这个系统注入了更多 A 代币,就要取出同等价值的 B 代币,从而遵守规则 2 。

4. 如果价值转移代币的价值高于系统中所有代币的价值总和,交易者就面向该系统出售价值转移代币,并取出其它代币,从而遵守规则 2 。